Em ano eleitoral, governo quer brecar cobrança extra de participantes de fundos de pensão de estatais

Setor teve rombo de R$ 36,2 bi em 2021. Desconto adicional para equacionar déficit seria adiado para 2023. Analista alerta que decisão apenas empurraria problema para frente

27/06/2022

O Globo

Para evitar um desgaste político ao presidente Jair Bolsonaro a menos de cem dias das eleições, o governo deve impedir que os fundos de pensão das estatais cobrem contribuição extra de seus beneficiários e das companhias patrocinadoras neste ano.

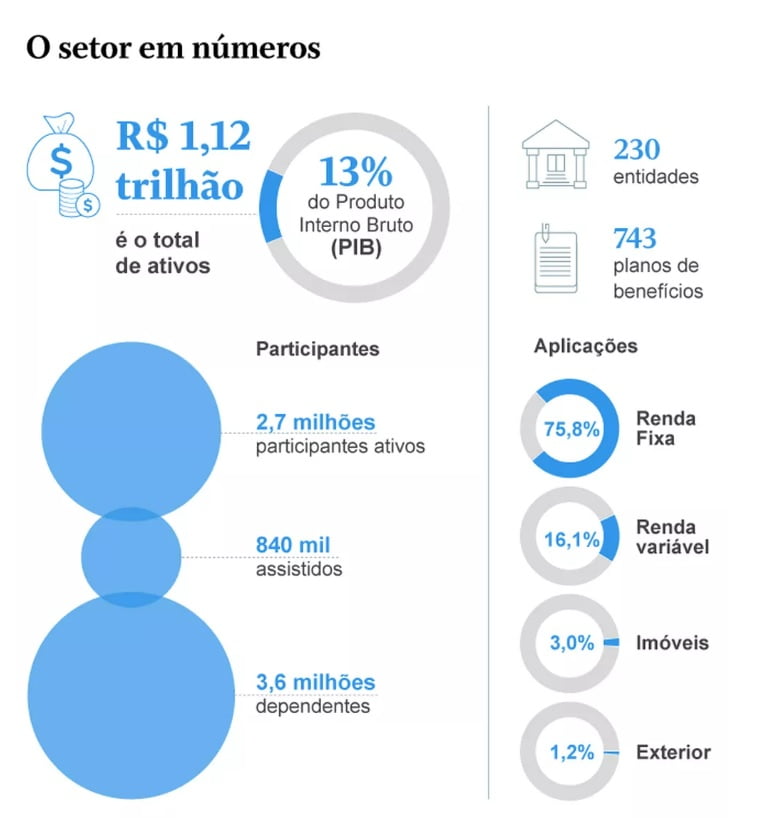

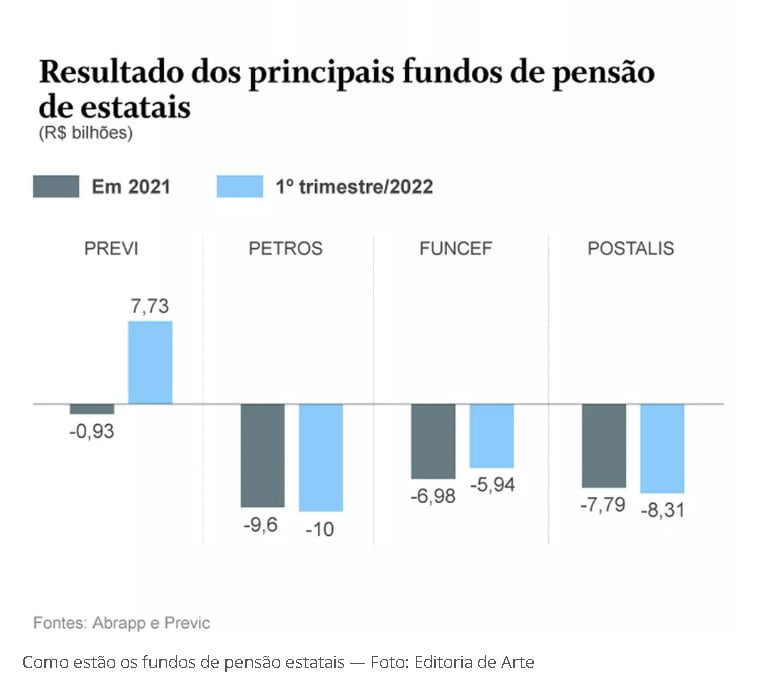

Esse pagamento seria necessário, pois os fundos acumularam déficit de R$ 36,2 bilhões no ano passado, segundo a Associação Brasileira das Entidades Fechadas de Previdência Complementar (Abrapp). No primeiro trimestre deste ano, há um novo rombo de R$ 24,2 bilhões.

Pelas regras vigentes após a CPI dos fundos de pensão, em 2015, as entidades teriam que acionar um plano para equacionar o déficit com contribuições adicionais das empresas patrocinadoras e dos empregados. Ou seja, as estatais teriam que colocar dinheiro, juntamente com milhares de funcionários. Não há estimativas dos valores que seriam desembolsados por cada participante, pois isso varia de fundo a fundo.

200 mil afetados

A Abrapp aponta que pelo menos R$ 20,5 bilhões desse rombo deveriam começar a ser pagos ainda neste ano, o que afetaria principalmente funcionários de estatais como Correios (cujo fundo de pensão é o Postalis), Caixa Econômica Federal (Funcef) e Petrobras (Petros). Um universo de 200 mil empregados entre ativos e aposentados — que já estão pagando contribuições adicionais para cobrir rombos do passado — seriam afetados.

Com o objetivo de impedir que os participantes dos fundos de pensão façam novos desembolsos em um ano em que o orçamento das famílias já está sacrificado pela inflação em alta, o Conselho Nacional de Previdência Complementar (CNPC), deve suspender, em reunião marcada para quarta-feira, a obrigatoriedade de acionamento de plano para correção do déficit apresentado pelos fundos em 2021.

O CNPC regula o regime de previdência complementar. O governo tem maioria no colegiado, que conta com participantes das patrocinadoras, participantes e da Superintendência Nacional de Previdência Complementar (Previc). Executivos ligados aos fundos citam, reservadamente, o ingrediente político da decisão em ano eleitoral.

O pleito foi encampado pela Abrapp, que levou a proposta ao CNPC. Na justificativa para o pedido, a entidade alega que 2021 foi um ano atípico, principalmente a partir do segundo semestre, quando as entidades foram atingidas em cheio pelo aumento significativo e rápido da taxa básica de juros, a Selic. O efeito foi maior nos fundos com aplicações concentradas em títulos do governo.

Para combater a inflação, o Banco Central (BC) elevou a taxa de juros sete vezes consecutivas, saindo de 2% em janeiro para 9,25% em dezembro em 2021 (atualmente está em 13,25%), argumentou a Abrapp. O presidente da entidade, Luis Ricardo Martins, cita ainda os efeitos da pandemia e a guerra na Ucrânia, na economia brasileira.

— Essa conjuntura muito aguda é condizente com uma excepcionalidade. A proposta da Abrapp sugere que não seja considerado para fins de equacionamento de eventual déficit o resultado isolado de 2021, mas sim a soma de 2021 e 2022, a ser apurado em 2023 — disse Martins.

Integrantes do CNPC afirmam que o colegiado deve atender o pedido, mas admitem que as turbulências no mercado financeiro devem continuar diante do calendário eleitoral — o que significa que a decisão pode empurrar a conta para o próximo ano, já após as eleições de outubro.

Para o economista Fabio Giambiagi, pesquisador associado do Ibre/FGV, porém, a decisão parece um erro, análogo ao que diversos governos cometeram adiando a tão necessária reforma da Previdência.

— É muito ruim ter uma regulação que tende a ser interpretativamente rígida quando se trata de reduzir as contribuições, mas flexível quando elas deveriam subir. A resultante disso tende a ser negativa para o equilíbrio do sistema.

Os trabalhadores já pagam as contas pelo rombo do passado. No caso do Postalis, por exemplo, que foi um dos principais alvos da CPI dos fundos de pensão, a contribuição dos trabalhadores chega a 27% do valor do benefício, segundo a Associação dos Profissionais dos Correios (Adcap). O salário médio é de R$ 3 mil, segundo a entidade, o que daria uma contribuição de R$ 810. O Postalis registrou déficit de R$ 7,7 bilhões em 2021.

Ação judicial

Os participantes da Funcef também já arcam com uma contribuição extra que chega a 19,16%. Na Petros, o extra varia entre 10,56% e 12,05% (apenas inativos). Os planos foram acionados para corrigir rombos decorrentes de má gestão no passado, investimentos indevidos e desvio de recursos, segundo especialistas do setor .

Na semana passada, o Ministério Público Federal (MPF) entrou com ação na Justiça para que Caixa aporte R$ 5 bilhões no fundo de seus funcionários. O valor foi calculado com base nas suspeitas de crimes cometidos por desvios na aplicação de recursos da Funcef investigados na Operação Greenfield. Na ação, o MPF argumenta que os valores cobrados da Caixa devem ser destinados “exclusivamente para abater as contribuições extraordinárias que estão sendo cobradas dos participantes”. O banco disse que não comenta ações judiciais em andamento.

Mesmo diante da atual situação dos fundos, o especialista Antonio Fernando Gazzoni, representante dos patrocinadores do CNPC, disse que há argumentos técnicos para que o colegiado suspenda a obrigatoriedade de equacionamentos do déficit de 2021:

— Ainda em 2021 começamos a receber das entidades fechadas pedidos de revisão da regra de equacionamento, mesmo que em caráter excepcional. Por cautela, aguardamos o início de 2022, mas o que vimos foi um agravamento na questão da volatilidade dos mercados.

’Fator conjuntural’

Procurada a Petros informou, em nota, que acompanha “a proposta que tramita no CNPC para que o resultado das entidades em 2021 não seja considerado isoladamente para fins de equacionamento, sobretudo por ter causas estritamente conjunturais”. A entidade disse que busca “imunizar” a carteira em busca de melhores resultados. “Desde o ano passado, a Petros vem ampliando a aquisição de títulos públicos federais marcados na curva, com taxas acima da meta atuarial, em busca da rentabilidade necessária para o cumprimento das obrigações com os participantes”, diz a nota.

O Postalis disse que “vê como legítimo o pleito levado pelo segmento ao CNPC para que os participantes de fundos de pensão não sejam penalizados com mais uma cobrança de alíquotas extraordinárias”.

Já a Previ informou que a decisão do colegiado não impactará seus participantes porque o déficit é irrisório, diante do patrimônio do fundo, que supera R$ 200 bilhões. A Funcef informou, por sua vez, que 50 mil participantes já pagam contribuições adicionais e que os resultados obtidos pelo Fundo têm sido suficientes para reduzir as alíquotas para os trabalhadores. (Colaborou Glauce Cavalcanti)

Direção Nacional da ADCAP.